こんにちは、フリーイラストレーターのあんよです!

この記事では、会社員からフリーランスのイラストレーターになった私の経験を元に開業から確定申告までフリーランスにおいて必要となる手続きの手順を一から解説します。

はじめに

フリーランスとは

フリーランスとは法令上の用語ではなく定義も様々なのですが、基本的には会社や組織に属さず個人で業務を行う人やその働き方のことを指します。

フリーランスは会社や組織に属さないため契約や請求、納税などもすべて自分で行わなければなりませんが、そこに不安を感じる人も多いと思います。

この記事では、フリーランスになる前の準備から確定申告までを順に解説するので、フリーランスになりたい・なったばかりという人の一助になれば幸いです。

フリーランスには個人と法人がありますが、この記事では個人事業主になるための手順を解説します。

フリーランスのメリット・デメリット

卒業後にいきなりフリーランスになったり会社を辞めて一度フリーランスになると、再度会社に就職するのが難しくなる場合もあるので、フリーランスになるべきかどうかは慎重に考える必要があります。

以下にフリーランスのメリットとデメリットを挙げたので、本当に今フリーランスになる必要があるのか判断材料のひとつにしてもらえればと思います。

フリーランスのメリット

- 働く時間と場所を自由に決められる

- 仕事ごとに受けるか受けないかを決められる

- 仕事があれば働いた分だけ収入が入る

フリーランスのデメリット

- 収入が不安定

- 福利厚生がない

- 同僚や上司がいないためすべて自分で解決する必要がある

- 契約、請求、社会保険料の支払い、納税などを自分で行う必要がある

- クレジットカード、賃貸、ローンなどの審査が通りにくい

基本的にフリーランスは働き方が自由な分、収入が不安定というリスクがあります。

ちなみに私がフリーランスになった理由は以下の記事で書いています。

フリーランスになる前にやるべきこと

まずはフリーランスになる前にやっておくべきことを解説していきます!

各種審査を済ませておこう

フリーランスになると、ある程度の稼ぎがあったとしてもクレジットカード、賃貸、ローンなどの審査が通りにくくなります。

そのため、会社を退社する前にこれらの審査は済ませておきましょう。

クレジットカードに関しては、1枚も持っていないという人や事業用に新しく作りたいという人は以下のどちらかを作っておけば間違いないと思います。

どちらも年会費無料で、エポスカードは年間利用額50万円以上で翌年以降永年無料でエポスゴールドカードにすることができます。

ポイント還元率が、楽天カードが1%、エポスカードが0.5%ですが、エポスゴールドカードでは年間利用額が100万円以上で10,000ポイントが追加されます。

そのため上記の還元率だけで考えると、年間利用額が100万円以上かつ200万円以下であればエポスゴールドカード、それ以外であれば楽天カードの方が還元ポイントが多くなります。

事業用の1枚で経費を払うようにしておくと会計ソフトとの連携で確定申告の入力がラクになります。

クレジットカードと合わせて銀行口座も事業用に1つ開設しておくと会計ソフトとの連携で入力がラクになります。

銀行口座は、他行への振込やATMの引き出しで月に一定回数は手数料がかからず振込もネット上で行えるネット銀行がおすすめです。

他行振込の手数料無料回数と使えるコンビニATMの観点で選ぶのであれば、以下のいずれかが良いでしょう。

ただし、屋号付きの銀行口座を開設したい場合には開業届の控えが必要になるのでまずは開業届を提出しましょう。

賃貸に関しては、在宅ワークの場合ほぼ家にいることになるのであまり妥協せずストレスの少ない部屋を選ぶことをおすすめします。

一人暮らしであっても1DKや1LDKを借りて1部屋を作業部屋にすると快適に作業できると思います。

私はフリーランス1年目でも賃貸の審査が通ったことがあり、そのときのことは以下の記事で書いています。

退職の手続きをしよう

会社員からフリーランスになる場合は、退職時に会社から以下4つの書類を忘れずに受け取っておきましょう。

- 年金手帳

- 健康保険資格喪失証明書

- 退職証明書

- 退職/給与所得の源泉徴収票

すぐには仕事がなく雇用保険(失業保険)を受けようと思っている場合には以下2つの書類も必要になります。

- 離職票

- 雇用保険被保険者証

退職の手続きと必要書類についてより詳しくは以下の記事へ。

貯金をしておこう

フリーランスは会社員と違い毎月決まった給料がある訳ではないので収入が不安定になります。

特にフリーランス1年目は駆け出しのためもらえる仕事の数が少なく低収入になってしまうことも多いでしょう。実際私はフリーランス1年目は仕事が少なく事業売上は200万円以下でした。

そのためフリーランスになる前に、収入がゼロでも最低1年間は生活できるだけの貯金をしておくことをおすすめします。

貯金が少ないと精神的にもフリーランスを続けることが難しくなります。

フリーランスになろう

開業届の提出など個人事業主になるときに必要な手続きを解説していきます!

開業届を提出しよう

開業届を住んでいる地域を管轄する税務署に提出することで、正式に個人事業主になれます。

提出方法は、税務署窓口、郵送、オンラインの3つがありますが、控えのもらい方が異なるので注意してください。

開業届の控えは、屋号付き銀行口座の開設や小規模企業共済加入時など色々な手続きで必要になるので忘れずにもらいましょう。

| 提出方法 | 控えのもらい方 |

|---|---|

| 税務署窓口 | 提出用と控え用の2枚を記入し提出すれば、提出時にその場でもらえます。 |

| 郵送 | 提出用、控え用、返送用封筒を同封し郵送すれば、後日郵送してもらえます。 |

| オンライン | e-Taxというシステムを使ってオンライン上で申請します。 控えの発行がないので、受信通知か電子申請等証明書が控えの代わりとなります。 |

税務署窓口で直接提出するのが一番シンプルで、わからないことがあればその場で聞けるので個人的にはおすすめです。

開業届は開業日から1か月以内の提出が義務付けられているので注意しましょう。(提出が遅れても特に罰則はありませんがなるべく早めに提出しておきましょう)

また開業届を提出すると雇用保険(失業保険)が受けられなくなるので、開業までの準備期間に受給を考えている場合には注意が必要です。

開業届のフォーマットや具体的な記入例については以下の記事を参照してください。また会計ソフトを使って作成することもできます。

青色申告承認申請書を提出しよう

開業届を税務署に提出する際に、合わせて提出しておきたいのが青色申告承認申請書です。

個人事業主は、確定申告を白色申告か青色申告のどちらで行うか選べるのですが、青色申告をしたい場合にはこの申請書を提出する必要があります(提出しないと自動的に白色申告になります)。

提出方法は開業届と同じく税務署窓口、郵送、オンラインの3つです。

こちらも控えは忘れずにもらっておきましょう。

青色申告は白色申告よりも確定申告の手間が多いのですが、節税に関して白色申告よりも優遇されているので納税後に手元に残るお金が多くなります。

また昔は一定の所得以下であれば白色申告は帳簿を付けなくても許されていたのですが、法改正により現在は白色申告でも帳簿付けが義務付けられているので、白色申告を選ぶメリットはほとんどなくなっています。

フリーランスを何年も続けるつもりなら青色申告をおすすめします。

私はフリーランス1年目から青色申告しています。確定申告のやり方についてはこのあとで解説します。

青色申告承認申請書は開業日から2か月以内に提出しないと、その年は青色申告できなくなってしまうので注意しましょう。また2年目以降に白色申告から青色申告に切り替える場合は、その年の3月15日までに提出する必要があります。

青色申告承認申請書のフォーマットや具体的な記入例については以下の記事を参照してください。また会計ソフトを使って作成することもできます。

インボイスはどうする?

2023年10月からインボイス制度というものが施行されました。

これにより私のような個人事業主は以下のどちらかを選択しなければならなくなりました。

- 適格請求書発行事業者にはならず免税事業者のままでいる

- 適格請求書発行事業者になり消費税を納税する

インボイス制度により、私たちのクライアントである企業は適格請求書発行事業者ではない個人事業主との取り引きにおいては、従来よりも納税額が大きくなるようになってしまいました。

そのため①を選んだ場合は、消費税分をクライアントから支払ってもらえなかったり、依頼が来にくくなる恐れがあります。

ちなみに年間売上高が1,000万円以下の個人事業主は免税事業者なので、クライアントから請求した消費税分の売上は納税が免除されています。

一方で、②を選べば私たちはこれまで通り消費税分は支払ってもらえ、企業側としても従来と同じ納税額になるので助かります。

ですが、適格請求書発行事業者になるには消費税の課税事業者になる必要があるので消費税を納めなくてはならなくなるのと、加えて確定申告の手間も増えることになります。

どちらを選んでも売上や業務にマイナスの影響を与えることは確実なのですが、その人のクライアントの状況や売上額、何を重視するかによって選択は変わってくるかと思います。

適格請求書発行事業者になる場合は、申請書を税務署に提出する必要があります。

インボイス制度は最近施行されたものなので他の個人事業主がどういった状況かわかりませんが、私は以下の理由で現状は適格請求書発行事業者にはならず免税事業者のまま活動しています。

- 消費税分を上乗せした金額で価格交渉している

- 依頼が来にくくなったという感覚はまだない

消費税分の上乗せ交渉が難しくなってきたり仕事が減少してきた場合には適格請求書発行事業者になるか検討しようと思っています。

事業開始等申請書を提出しよう

事業開始等申請書は、開業したときに都道府県税事務所に提出する書類です。

都道府県によりフォーマットや提出方法は異なると思うので、詳細は自身で確認してください。東京都の場合は東京都主税局のHPで確認できます。

提出していなくても、罰則はなかったり確定申告をした際に都道府県税事務所に自動で通知され問題なかったりするので、存在自体知らずに提出していない個人事業主もいます。

ただ、都道府県からの補助金を申請するときなど稀に必要な場面があるので、忘れずに提出して控えももらっておきましょう。

健康保険の加入手続きをしよう

日本では国民皆保険制度により私たちは必ず何かしらの健康保険に加入しなければなりません。

フリーランスは基本的に、国民健康保険、前の会社の健康保険、組合の健康保険のいずれかに加入することになります。

どの健康保険にするかは保険料と給付内容(出産育児一時金、傷病手当、葬祭費など)によって判断しましょう。

国民健康保険に加入する場合は、退職後14日以内に住んでいる市町村の国民健康保険窓口で手続きをする必要があります。

その際、上で説明した「健康保険資格喪失証明書」と「退職証明書」が必要になるので忘れずに用意しておきましょう。ほとんどの1年目フリーランスはこの国民健康保険に加入することになると思います。

会社員からフリーランスになった場合は会社の健康保険を任意で継続することができますが、会社に在籍中は保険料が個人と会社で折半されていたのが退社後は全額個人負担になるので、他の健康保険よりも保険料が高くなる場合もあります。

基本的に会社の健康保険は扶養人数が増えても保険料が変わらず(国民健康保険には扶養という考え方自体がありません)、給付内容も国民健康保険より手厚い傾向にあります。

組合の健康保険に関しては、私のようなイラストレーターであれば文芸美術国民健康保険というものに加入することができます。

文芸美術国民健康保険はクリエイター系のフリーランスが加入できる健康保険で、収入額に関わらず保険料が均等であることが最大の特徴です。ただし加入するには組合加盟の団体に入る必要があるのと、確定申告書の控えが必要なのでフリーランス1年目は加入することができません。

詳細は以下の記事で書いていますが、年間の所得(売上から経費を引いた金額)が400~450万円あたりが国民健康保険から文芸美術国民健康保険への切り替えポイントになることが多いでしょう。

個人年金の移管手続きをしよう

会社で企業型確定拠出年金に加入していた場合は、退職後半年以内に個人型確定拠出年金(iDeCo)への移管手続きが必要になります。

iDeCoはフリーランスにとっては大きな節税効果があるので、未加入の場合は加入を検討しても良いでしょう。

マイナンバーカードを作っておこう

開業届などの書類の提出や確定申告をオンライン上で行うにはマイナンバーカードが必要になります。

特に確定申告はオンライン上でできると楽なので、通知カードしか持っていないという人はマイナンバーカードを発行しておくことをおすすめします。

マイナンバーカードの発行には時間がかかるので早めに申請しておきましょう!

また発行時に決める2つのパスワード(署名用と利用者証明用)は確定申告時に必要になるので忘れないようにしましょう。

フリーランスとして仕事をしよう

ここではフリーランスとして活動していく上で直面するであろう手続きについて解説します!

フリーランスの仕事の流れと進め方については以下の記事を参考にしてください。

業務委託契約書を確認しよう

クライアントが企業の案件では、最初に業務委託契約を結ぶことになります。

ここでは契約書の内容で確認しておくと良いポイントを紹介します。

検収、請求、支払いについて

以下の点を確認し、対応が難しい部分は記載内容を変更してもらえないか相談してみましょう。

- 成果物を提出後、何日以内に検収が行われるか

- 検収合格後、何日以内に請求しなければならないか

- 報酬の支払いはいつになるか

- 報酬支払い時の手数料は誰が負担するか

納品物の権利、利用について

納入物がどこまでの範囲で企業側に利用されるのかを確認しましょう。

「著作権の譲渡」に加え「著作者人格権を行使しない」の記載があれば企業側は納品物を自由に編集したり二次利用することができます。イラスト業界においてはイラスト制作の仲介会社との契約でこのような記載になっていることが多いです。

許容できない場合は記載内容を変更してもらうかその分報酬額を上げてもらうよう交渉しましょう。

広告の案件においては、競合他社の案件を受けても良いか、またその使用期間も確認するようにしましょう。使用期間が長いとその分競合他社の案件を受けられなくなるので注意が必要です。

損害賠償について

細かく記載がない場合も多いですが、賠償の範囲と上限を具体的にしておくと安心です。

範囲に関しては「逸失利益(損害を受けなければ将来得られたであろう利益)を含まない」、上限に関しては「業務委託料を上限とする」などを設定する方法があります。

秘密保持について

秘密保持契約(NDA)として別で契約書が用意されていることも多いです。

依頼・見積時に案件の詳細を見せてもらうために秘密保持契約のみ先に結ぶこともあります。

契約書は内容が硬くとっつきにくいかもしれませんが、疑問や不安に思った点は怖がらずにクライアントに聞いてみましょう。

見積書を発行しよう

見積書は、クライアントから仕事の見積もりを依頼されたときに作成し提示する書類です。

ただイラスト業界の場合は見積もりはメールの文面でやり取りすることがほとんどなので、見積書はクライアントに求められたときのみ発行すれば問題ありません。

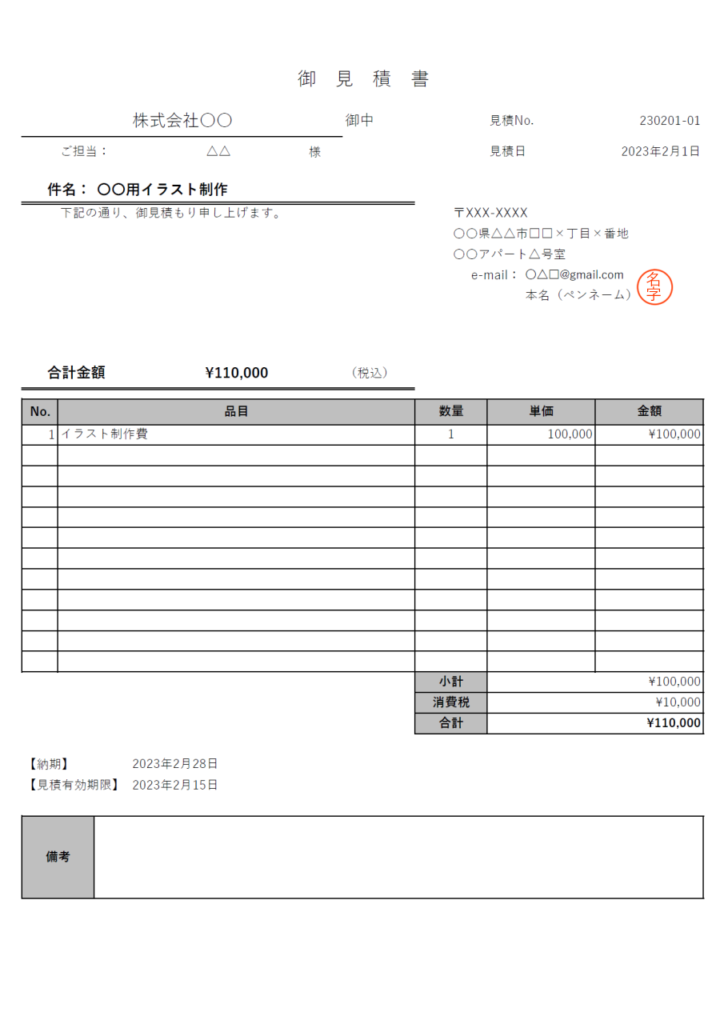

以下は見積書の書き方サンプルです。

- 押印に法的な効力はありませんが、慣習として行っている企業がほとんどなので押印しておいた方が安心です。PDFで提出する場合には印影をスキャンしたものでも構いません。

- インボイス制度により適格請求書発行事業者ではない事業者には消費税分を支払わない方針の企業もあるので、消費税分の支払いはどうなるか事前に確認しておきましょう。

請求書を発行しよう

請求書は、制作物の納品後にクライアントに報酬の支払いを請求するための書類です。

請求書は発行すれば法的効力が認められるので、クライアントが個人・企業関係なく必ず発行するようにしましょう。

クライアントが企業の場合はフォーマットを渡されたり請求書発行サービスで処理することも多く、その場合はクライアントの指示に従いましょう。

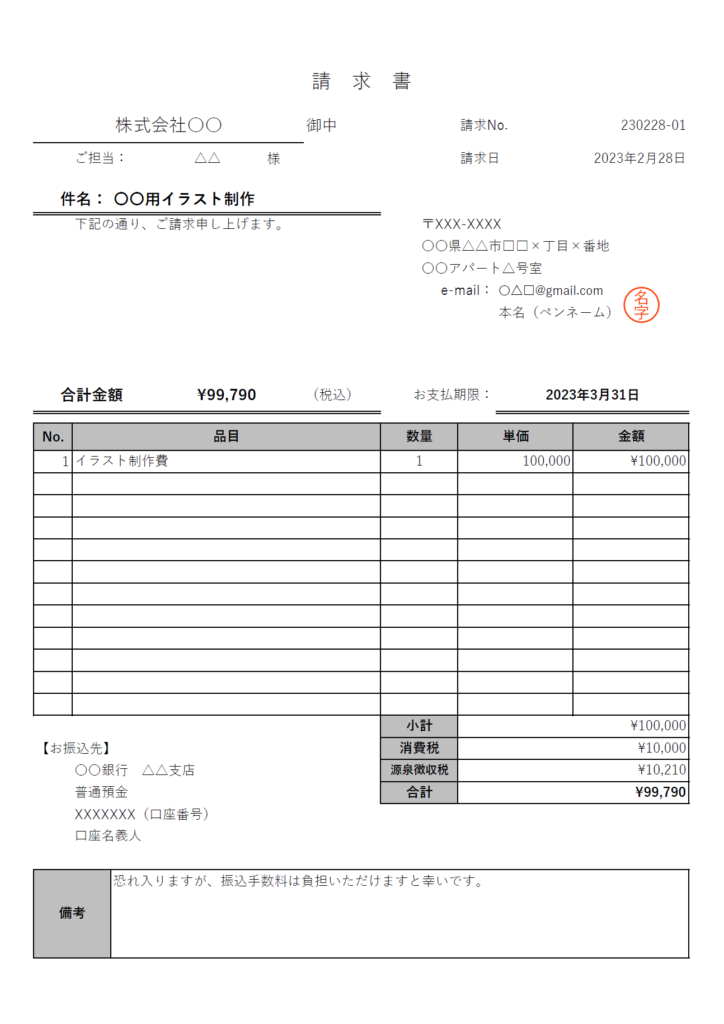

以下は請求書の書き方サンプルです。

- 「請求は月末締めで」と言われたら、請求書を作成して提出した日がそれより前であっても請求日には月末の日付を記載します。

- 源泉徴収税は国があらかじめ所得税として徴収する税金です。法令上は企業側に納付義務がありますが、源泉徴収税分を引かれなかったとしても確定申告時にこちらで納付すれば問題ありません。源泉徴収税は報酬の10.21%になりますが、消費税込みの金額に掛けるか消費税抜きの金額に掛けるかは企業の方針によって異なります。個人との取引の場合は源泉徴収されないので確定申告時に自身で納付することになります。

- 請求書が受理された後、支払期日を過ぎても支払われない、支払われた金額が異なっている場合にはすぐに依頼者に連絡するようにしましょう。報酬額が60万円以下であれば弁護士なしで少額訴訟という形で裁判をすることもできるので、依頼者が支払いに全く応じない場合には少額訴訟も選択肢のひとつになります。

ここで書き方を説明した見積書、請求書以外にも発注請書、納品書などがありますが、イラスト業界では発行することはほぼないです。

この記事では見積書、請求書ともにエクセルで作成したものをサンプルとしてお見せしましたが、これらはすべて会計ソフトでも作れます。

自由に編集・発行できるため私はエクセルで作成していますが、会計ソフトの方が作成の手間が少なく管理も楽だと思います。

税金、社会保険料の支払いは忘れずに

フリーランスになると、住民税、国民健康保険、国民年金といった税金や社会保険料の納付書が自宅に送られてくるようになります。

これらは自身で納付する必要があるので納付期限までに忘れずに支払いの手続きを行いましょう。

選択可能な支払い方法は市町村によって異なりますが、クレジットカード払いや銀行口座振替にしておくと自動で引き落とされるので便利です。

納付書は、国民年金は4月に、住民税と国民健康保険は市町村によって異なりますが6月に届くことが多いようです。

またフリーランス2年目以降で前年の年間事業所得が290万円よりも多かった場合は、個人事業税の納付書が8月頃に送られてきます。

確定申告をしよう

ここからは免税事業者の個人事業主の確定申告について解説していきます。

確定申告とは

確定申告とは、前年の1月1日~12月31日までの1年間の所得を計算して2月16日~3月15日の期間に所得税を国に納める手続きのことです。

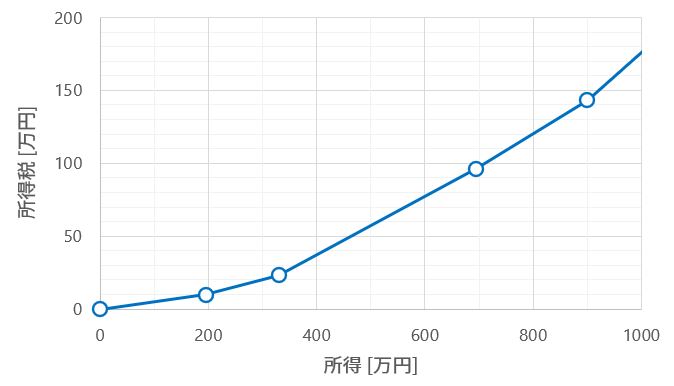

この所得税というのは、所得に応じて金額が以下のように変わります。

| 所得 | 所得税 |

|---|---|

| 1000円以上195万円未満 | 所得の5% |

| 195万円以上330万円未満 | 所得の10%-97,500円 |

| 330万円以上695万円未満 | 所得の20%-427,500円 |

| 695万円以上900万円未満 | 所得の23%-636,000円 |

| 900万円以上1800万円未満 | 所得の33%-1,536,000円 |

| 1800万円以上4000万円未満 | 所得の40%-2,796,000円 |

| 4000万円以上 | 所得の45%-4,796,000円 |

この表だけだと少しわかりにくいですが、グラフにすると下のようになっていて所得が増えるほど所得税も増えるようになっています。

ここでそもそも所得とは何かと言うと、所得とは収入から経費と控除を引いた金額のことを指します。

- 収入は仕事で得た売上(消費税も含む)に加え雑収入(補助金や助成金など)も含みます。株の配当を総合課税にした場合は収入に含まれます。

- 経費には例えば、家賃、電気代、交通費、機材代、資料代、印刷代などがあります。

- 控除には、基礎控除、青色申告特別控除、社会保険料控除、医療費控除、寄附金控除などがあります。青色申告特別控除は、所得税だけでなく住民税や国民健康保険料の計算時にも適用されるのでこれが青色申告は節税効果があると言われる理由です。

経費と控除が多いほど所得は少なくなるので、いかにして経費と控除の金額を大きくするかが節税のカギになります。

そしてフリーランスの場合は収入や経費がいくらであったかは本人にしかわからないので、私たちフリーランスには確定申告をする義務があるわけです。ちなみに確定申告をしなかったり遅れると追加徴収や利子の支払い、控除の減額などの罰則があります。

また国としては後払いだと税金を取り損ねてしまうので、給料や報酬からあらかじめ一定額を先払いで徴収しておこうというのが源泉徴収税(10.21%)です。

前年に支払った源泉徴収税が確定申告で計算した所得税を上回っている場合は差額が返ってくるので、その還付金をモチベーションに確定申告を頑張る人も多いです。

2022年の私は、収入390万円、経費100万円、控除170万円、所得120万円、所得税6万円で還付金7万円でした。

確定申告マニュアル

具体的な確定申告の手順は以下の記事で解説しています。

参考書籍

この記事を作成するにあたり以下の書籍を参考にしました。